美团大涨后,仍被低估

自2024年2月起,美团迎来了惊人的股价反弹,短短3个月内实现翻番,估值最高恢复至2023年10月的水平,这一现象主要归因于港股市场情绪的回暖——这期间,恒生指数最高涨幅超20%。

然而,自5月中旬以来,港股市场情绪修复暂告一段落,导致美团估值回落。往后看,美团在资本市场上的表现能否持续乐观,除了依赖港股市场情绪外,还取决于其自身的业绩表现。

自抖音抢夺本地生活市场以来,市场对美团业绩的担忧就与日俱增。

6月6日晚间,美团公布了2024年一季度财报。这份财报不仅展示了美团的最新业绩,更为投资者提供了深入了解其基本面的窗口。

#01增长表现平平

2024年一季度,美团总营收为733亿人民币,仅小幅超预期,一是美团和抖音的竞争暂时缓解;二是即时配送单量出现超预期增长。

自2022年二季度起,美团调整了财报披露口径,将原本的到店酒旅、餐饮外卖和新业务及其他(美团优选、小象超市、快驴、美团闪购以及美团单车等)三部分,调整为核心本地商业以及新业务两部分。

在收入构成上,美团核心本地商业收入主要由配送服务、佣金、在线营销服务和其他服务及销售收入四部分组成。其中,在线营销服务主要来自到店酒旅业务,这一部分收入的变化体现了美团对抖音威胁的防守程度。

在本季度,美团核心商业中的在线营销服务收入为103.07亿元,同比增长33.1%,超市场预期,意味着抖音对美团的冲击在减弱,主要源于抖音战略转移和美团的有效防御。

在即时配送领域,本季度美团完成54.65亿单配送量,同比增长达28.1%,明显高于22%-24%的市场预期区间,这一增长主要得益于闪购业务的交易用户的增加和交易频次的增长。

抖音的威胁减弱,即时配送业务超预期增长,对美团整体业务成长性的最大拖累非新业务莫属了。

本季度,美团新业务实现收入157.32亿元,同比增速为18.5%,虽然高于上个季度的11.5%,但远低于去年同期的33.4%,这主要是因为美团在新业务领域进行了战略性收缩,特别是在社区团购领域。

美团优选,作为公司的社区团购旗舰项目,自2020年7月成立以来,虽然曾迅速扩张成为市场领先者,但也因高昂的成本和亏损而不得不重新评估其业务模式。

2021年,新业务的经营亏损高达383.94亿元,迫使美团从2022年开始优化其业务结构,裁减员工,关闭不盈利的城市,以减轻财务负担并提升整体盈利性。

这一战略的实施虽然降低了新业务的增长速度,但同时也减轻了公司的资金压力,为未来可能的市场转机留下了空间。

综上所述,美团通过战略调整,成功应对了市场的不确定性,暂时维持了业务的稳定增长。

#02控费释放利润

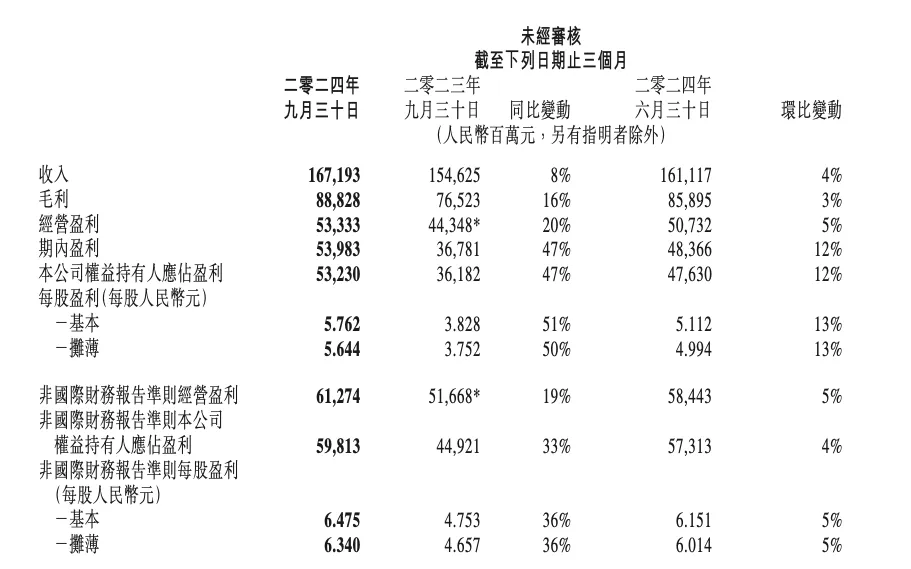

2024年一季度,美团实现经营利润52.09亿元,同比增长45.3%,利润增速高于收入增速,显示着美团收入的高质量。

成本端——降本:美团本季度销售毛利率为35.07%,同比提升1.26个百分点,一是即配业务量增加,规模效应提升,带来毛利率改善;二是新业务收缩,使其经营亏损同比收窄45.2%至28亿元,经营亏损率降至14.8%,同比下滑17.2个百分点。

费用端——增效:本季度美团销售费用支出138.9亿元,销售费用率为19%,同比增加了1.2个百分点,这部分支出增加主要是美团为了抗衡抖音等竞争对手的影响,增加了市场补贴来吸引用户。

研发开支为50亿元,研发费用率为6.8%,同比下降1.8个百分点;行政管理支出22.98亿元,占收入比例为3.1%,略低于去年同期的3.4%。

总体而言,美团一季度的期间费用(销售+行政+研发)率为28.9%,同比下滑了0.9个百分点,管理效率上有所提升。

整体上看,美团一季度业绩并未出现大幅的边际改善,那是否意味着其当前估值被高估?

#03估值仍不高

截至2024年6月7日收盘,美团的总市值为6385亿港元,相比年内低点上涨了76%。

美团的业务多元化,涵盖到店业务、即时零售业务(包括美团外卖和闪购)以及新业务,适用于分部估值法。

我们采用PE法对即时零售业务进行估值。

基于2023年美团外卖和闪购业务的即配订单量220亿单,并假设2024年订单量能以20%的速度增长至264亿单,如果每单利润为1元,并采用20倍的市盈率进行估值,得出的即时零售业务市值为5280亿元人民币,约合5629亿港元,到店估值近两千亿港元

这两估值已经超过美团当前的总市值6385亿港元,表明至少在即时零售到店业务部分,美团的市场估值较低。若考虑到到店业务和新业务的估值,美团的理论总市值将更高。

虽然从基本面分析,美团看起来被低估,但资本市场的表现还受到其他外部因素的影响,如竞争对手抖音的战略动向以及港股市场的整体情绪。抖音在本地生活服务市场的扩张可能会对美团的市场份额构成威胁,影响其盈利能力和投资者对其未来增长的预期。